- Publicado: 7 julio, 2023

En el mundo de los autónomos y las empresas nos encontramos con diferentes conceptos que debemos conocer muy bien para poder llevar a la práctica nuestra actividad. En este artículo te vamos a hablar del Fondo de Maniobra, magnitud que debes tener en cuenta para medir la liquidez de tu empresa. ¿Quieres saberlo todo? Acompáñanos 😉

Talenom es la plataforma todo en uno que te permite llevar un mejor control de tu facturación y contabilidad. Con nuestra herramienta, tienes una mayor visión sobre la salud financiera de tu negocio, algo súper importante para que tu proyecto sea rentable y exitoso. Pruébala ya durante 15 días gratis y sin compromiso.

¿Qué es el fondo de maniobra?

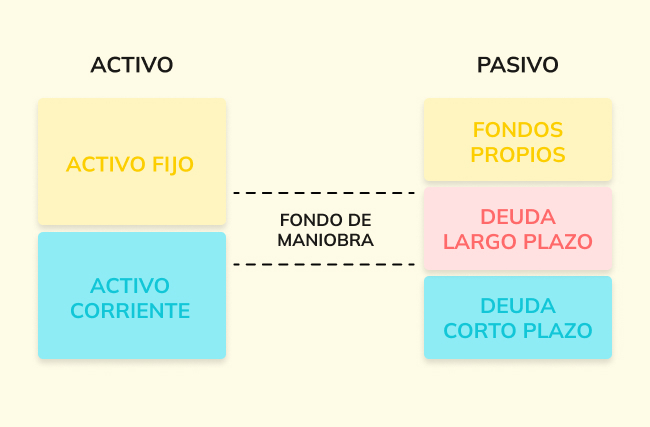

El fondo de maniobra (FM), también conocido como capital circulante o capital de rotación, se sitúa dentro del activo corriente del balance de situación de una empresa. Es la parte líquida que la sociedad necesita para poder hacer frente a ciertos pagos u obligaciones en un corto plazo, o bien de asumir inversiones o adquisiciones correspondientes por el tipo de actividad que desarrolla el negocio.

El fondo de maniobra es un pilar imprescindible para cualquier empresa y su control es muy importante para garantizar la solvencia de la sociedad. Va variando según el tipo de negocio del que se trate, por lo que se debe tener en cuenta que no será el mismo durante todo el periodo. Por ello se debe hacer un buen análisis y ser muy previsores en ese aspecto.

En Talenom: cuenta de pérdidas y ganancias

Ahora ya conoces qué es el fondo de maniobra y la relevancia que tiene controlar y revisar este ratio para cualquier empresa, pero ¿cómo se calcula? Lo vemos a continuación.

¿Cómo se calcula el fondo de maniobra?

Muchos de los instrumentos financieros son complejos a la hora de calcularlos, pero no es el caso del fondo de maniobra, ya que esta magnitud se puede obtener de una manera muy fácil. El fondo de maniobra se extrae mediante un cálculo sencillo que consiste en calcular la diferencia entre el activo corriente y el pasivo corriente, datos que pertenecen al balance de situación y que también son fáciles de conseguir. De esta manera:

FONDO DE MANIOBRA = ACTIVO CORRIENTE – PASIVO CORRIENTE (FM = AC – PC)

El resultado de este cálculo te permitirá sacar tus propias conclusiones, aplicar las medidas correspondientes en los diferentes departamentos de tu compañía. Esto posibilita conocer exactamente en qué escenario nos encontramos para poder actuar de la manera más conveniente.

¿Cómo interpreto el fondo de maniobra de mi empresa?

Ahora viene lo realmente importante: interpretar el resultado del fondo de maniobra del ejercicio en curso de mi negocio.

Bien, como podemos imaginar, si tenemos un FM positivo, es muestra de que nuestra empresa tiene la posibilidad y capacidad de afrontar sus deudas y gastos en un corto plazo. Además, contar con un FM positivo nos permite asumir inversiones propias del negocio, que se traduce en crecimiento de la empresa.

Por el contrario, si obtenemos un FM negativo, esto nos indica que tenemos una falta de liquidez que no nos permitirá contar con el flujo necesario para hacer frente a los pagos. Es decir, nuestro pasivo corriente es superior a nuestro activo corriente. Encontrarnos en esta situación debería hacer sonar las alarmas y tomar un plan de acción para revertirlo cuanto antes.

Te puede interesar: ¿qué es un activo?

También nos podemos encontrar con un resultado de FM 0, es decir, el cálculo entre el activo corriente y el pasivo corriente es nulo. Si nos encontramos en esta casuística no podemos ‘dormirnos’ ya que el FM se puede convertir en negativo muy rápidamente. Por ejemplo, si algún cliente retrasa su pago nos puede afectar directamente en esta ratio y convertir nuestro FM nulo a un FM negativo.

Aunque existen excepciones… Nos encontramos con empresas que trabajan con un fondo de maniobra negativo y que se puede permitir por el tipo de actividad, a continuación te explicamos a qué se debe esta situación.

¿Qué valor debería tener mi fondo de maniobra?

Como hemos podido ver, a priori la mejor situación en la que encontrarse es con un fondo de maniobra positivo, que te permita tener los recursos necesarios para realizar los pagos pertinentes de tus deudas y gastos a corto plazo. Sin embargo, nos podemos encontrar con excepciones, dependiendo del sector y actividad a la que se dedique tu empresa.

Por ejemplo, existen sociedades del sector alimentación y distribución que suelen operar con un fondo de maniobra negativo. Esto sucede debido a que la manera de funcionar de esa actividad es diferente a otras empresas: su servicio implica cobrar a sus clientes en efectivo o en tarjeta, pero siempre al contado, y a su vez se realizan los pagos a proveedores en plazos posteriores.

Curioso ¿verdad? Lo que en algunas empresas podría suponer un gran problema, para otras es una situación de lo más normal, por eso es importante tener en cuenta nuestro tipo de actividad para ver si en caso de obtener un FM negativo, nos perjudica realmente o no.

¿Cómo puedo mejorar el fondo de maniobra?

Como todo en la vida, se puede mejorar y evolucionar, por lo que te dejamos algunas ideas por si te encuentras en situación de fondo de maniobra negativo y quieres actuar rápidamente. ¡Toma nota!

- Intentar que tus clientes te paguen antes es una de las buenas ideas. ¿Cómo convencerlos para ello? Ofréceles algún tipo de incentivo o descuento por pronto pago.

- ¿De verdad estás aprovechando y sacándole rendimiento a todos esos gastos fijos y variables? Seguro que puedes reducir gastos no tan imprescindibles y emplearlo para tener mayor liquidez mes a mes.

- ¡No hace falta tener tanto stock en el almacén! Seguro que si haces una buena previsión puedes administrar de una mejor manera tu inventario y disponer de más liquidez.

- A veces liquidar una deuda significa dejar de pagar ciertos intereses que podrías destinar a tu fondo de maniobra. ¡Revisa tus préstamos y reduce tus cuotas mensuales!

Conclusiones

Controlar y mantener el fondo de maniobra para que la salud financiera de un negocio sea adecuada es algo muy importante que debemos tener siempre presente si manejamos un negocio. Disponer de la liquidez suficiente para hacer frente a nuestros gastos y deudas es imprescindible para que tu empresa sea rentable. ¿Te ha quedado alguna duda sobre el fondo de maniobra? Te las resolvemos en los comentarios.

Recuerda que si quieres tener el control de tu negocio y poner orden en tu papeleo, existen herramientas digitales que te lo facilitan. En Talenom puedes probar el programa de facturación durante 15 días de manera gratuita y con todas las funcionalidades ilimitadas. ¡Convéncete!

Software de gestión todo en uno para pymes y autónomos

Servicio de asesoría especializada para empresas

Solución integral de gestión y asesoría fiscal personalizada